Dawniej finanse naszej agencji SEO monitorowaliśmy tak, jak wiele firm – za pomocą ręcznie uzupełnianego Excela. Do momentu, aż zorientowaliśmy się, że „zginęło” nam… 200 tys. zł. Teraz nie gubimy już dosłownie ani grosza. Gdzie był główny problem i jak go rozwiązaliśmy? O tym w artykule.

Spis treści:

- Ręczne uzupełnianie Excela nas zawiodło

- Jak monitorowaliśmy finanse do zeszłego roku

- Główny problem: nasze błędy

- Brak gotowych rozwiązań

- Stworzyliśmy więc własne – oparte na automatyzacji

- Jak pobieramy dane?

- Jak przypisujemy wydatki do odpowiednich kategorii

- „Excel” wypełnia się sam

- Efekt?

- Dodatkowy plus: księgowość zawsze wie co jest czym

- Po co nam tak dokładna kontrola finansów?

- Podsumowując

Ręczne uzupełnianie Excela nas zawiodło

Pod koniec 2023 roku obudziliśmy się z ręką w nocniku – „zgubiliśmy" około 200 tys. zł. Oczywiście nie dosłownie, po prostu kwoty rozliczeń się nie zgadzały.

Mimo to, powiedzieć, że był to cios, to jak nie powiedzieć nic.

Po gorączkowych poszukiwaniach pieniądze się znalazły, ale już nie w naszych kieszeniach. Co gorsza, oprócz nich straciliśmy też mnóstwo czasu i nerwów na analizy, bo wszystko trwało 3 tygodnie.

Ta sytuacja dała nam do zrozumienia, że dotarliśmy do etapu, w którym nie jesteśmy już w stanie kontrolować cash flow na podstawie P&L w Excelu.

Uświadomiliśmy sobie, że ręczne uzupełnianie pliku nigdy nie obejdzie się bez błędów, a w miarę rosnącej liczby transakcji skala problemu będzie tylko rosnąć.

Nasze pozycjonowanie jest coraz lepsze, więc i tutaj musimy iść do przodu.

Zaczęliśmy więc szukać lepszego rozwiązania.

Jak monitorowaliśmy finanse do zeszłego roku

W momencie, w którym zorientowaliśmy się, że coś nie gra nasz plik P&L wyglądał tak:

W tym arkuszu śledziliśmy około 70 KPI, takich jak:

- gotówka na kontach,

- bilans kont,

- wszystkie wpływy i wypływy z kont,

- wynagrodzenia z podziałem na działy,

- wydatki marketingowe,

- wydatki na narzędzia,

- podatki.

Do tego mieliśmy kilka wykresów obrazujących ogólną kondycję finansów.

Powiedzmy, że do pewnego momentu z grubsza się to sprawdzało. Jak jednak widzisz, całość nie była zbyt czytelna, a ja mogę dodać, że nie była też wygodna w obsłudze.

Główny problem: nasze błędy

Niestety, w Excelu wszystko robiliśmy ręcznie, co po pierwsze było bardzo czasochłonne, a po drugie powodowało ogromną ilość błędów.

W skali miesiąca już samo uzupełnianie danych spokojnie zabierało nam 1 cały dzień roboczy. To jednak jeszcze nie było czymś nie do przejścia.

Najgorsze były sytuacje, w których zauważaliśmy błędy. Gdy np. okazywało się, że koszty marketingu według tabelki były w danym miesiącu o 20% mniejsze niż to, co faktycznie wydaliśmy z konta.

Chcieliśmy zachować dokładność, a znalezienie przyczyny takiej mniejszej lub większej różnicy zajmowało masę czasu i było wyjątkowo frustrujące.

W efekcie, średnio, cała „obsługa” P&L zajmowała nam więc 3-4 całe dni robocze w każdym miesiącu. W większości przeznaczone na szukanie błędów w przepisywaniu danych z kont do Excela.

Po tym jak „zgubiliśmy” 200 tys. zł, zrozumieliśmy, że ręczne przepisywanie już się nie sprawdza. Albo raczej: to ten błąd dał nam to dosadnie do zrozumienia.

Zdecydowaliśmy, że musimy rozwiązać problem tak żeby nie dało się czegoś źle wpisać czy pominąć. Tak, żeby nie umknął nam choćby jeden przelew. Nawet ten będący opłatą w wysokości 230 zł za przewalutowanie. Tak, żeby raport zawsze zgadzał się ze stanem faktycznym na koncie.

Brzmi dobrze? Pewnie. Tylko jak to zrobić?

Brak gotowych rozwiązań

Od początku jasne było, że ręczne przepisywanie odpada. Nie możemy na nim polegać, bo człowiek nieważne jak skrupulatny by nie był, zawsze się pomyli. Potrzebowaliśmy jakiegoś oprogramowania.

Zacząłem więc szukać, a nawet testować niektóre narzędzia, ale szybko okazało się, że gotowe rozwiązania do takiego pełnego monitorowania firmowych finansów praktycznie nie istnieją.

W Polsce w zasadzie nie ma ich wcale (te dostępne są mocno ograniczone), a zagraniczne nie współpracują z naszymi bankami.

W każdym razie, fakty były takie, że na rynku nie było niczego z czego moglibyśmy skorzystać. Rozwiązanie musieliśmy więc stworzyć sobie sami.

Stworzyliśmy więc własne – oparte na automatyzacji

Jak stworzyć „coś” co pomoże nam w monitorowaniu cash flow? Rozpisałem proces tego, jak krok po kroku działaliśmy do tej pory i sprawa dość szybko się wyklarowała.

Na początek ustaliliśmy, że musimy oprzeć się na tym, co dzieje się na naszym rachunku bankowym. Tam zostaje ślad po każdej transakcji, więc to musi być nasze źródło danych.

Kolejno jasne było, że dane musimy jakoś „wyciągnąć”, a następnie posortować (aby zapisywać je tak, jak wcześniej dodawaliśmy je do odpowiednich wierszy w arkuszu – w odpowiednich kategoriach).

Kolejne kroki to już automatyczne przepisanie wartości do bazy danych, a potem automatyczne wygenerowanie na ich podstawie wykresów i raportu.

W ten sposób nie będzie błędów, bo jedyne co w takim procesie musimy zrobić ręcznie, to określić czy dany przelew był np. wydatkiem na marketing, płatnością od klienta czy wypłatą wynagrodzenia. To nigdy nie było problemem.

W efekcie stworzyliśmy narzędzie, w którym:

- pobieramy dane z banku,

- przypisujemy je do odpowiednich kategorii (ręcznie trwa to ok. 30 minut),

- zapisujemy automatycznie posortowane już transakcje do bazy danych,

- na tej podstawie automatycznie generujemy wykresy oraz raport z podsumowaniem i szczegółami.

Jak pobieramy dane?

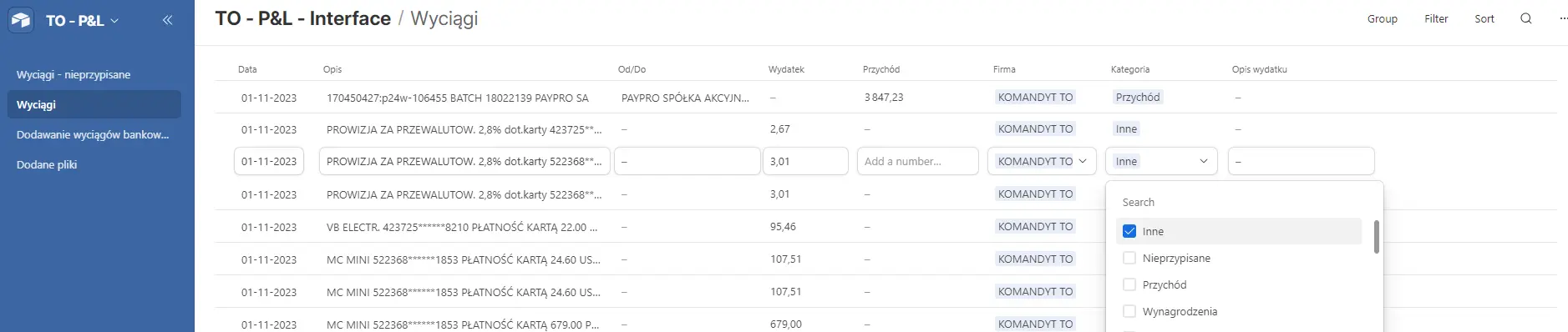

Jak zaciągamy dane o transakcjach? Pobieramy wyciąg z konta i wrzucamy go do naszego wewnętrznego narzędzia, które wygląda jak poniżej.

Na zrzucie ekranu widać wgrywane pliki z transakcjami – także z naszych pozostałych spółek.

Żeby nie było, sam wyciąg z konta w „oryginalnej” formie nie da się tak po prostu zintegrować z takim przetwarzaniem danych – trzeba go najpierw odpowiednio przerobić. Tak, żeby nasze narzędzie wiedziało co jest czym.

Głównie chodzi o formatowanie pod bazę danych, ale też o wyciągnięcie z pliku tylko tego, co nam faktycznie potrzebne, bo nie korzystamy z całego dokumentu.

Przy tworzeniu rozwiązania robiliśmy to (dla testów) ręcznie. Teraz jednak, jak już się pewnie domyślasz, jest to w 100% automatyczne. Wystarczy więc, że wrzucimy plik, a program załatwi resztę.

Warto wiedzieć

Dane o transakcjach pobieramy pierwszego dnia każdego miesiąca, np. 1 czerwca za cały maj.

Jak przypisujemy wydatki do odpowiednich kategorii

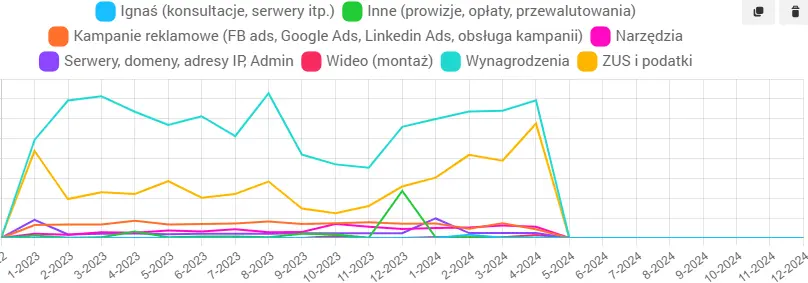

Po wrzuceniu i automatycznym przetwarzaniu plików w dashboardzie dostajemy listę transakcji z wyciągu, w której musimy wybrać ręcznie do jakiej kategorii przypisujemy dany przychód lub wydatek:

Kategorie zdefiniowaliśmy przy tworzeniu narzędzia, podobnie do tych, które mieliśmy w P&L w Excelu. Dla wydatków są to na przykład: wynagrodzenia działu SEO, wynagrodzenia działu sprzedaży, marketing, podatki, biuro czy szkolenia.

Oczywiście w razie potrzeb możemy je też edytować, np. na koniec roku, gdy planujemy budżet.

W efekcie każdego pierwszego dnia miesiąca każdą transakcję musimy tutaj odpowiednio oznaczyć. Poza kategoriami dodaliśmy też dodatkowe pole na opis, gdyby jakiś wydatek tego wymagał (bo np. tytuł przelewu za wiele nie mówi).

„Wyklikanie” tego zajmuje średnio wspomniane już pół godziny pracy.

„Excel” wypełnia się sam

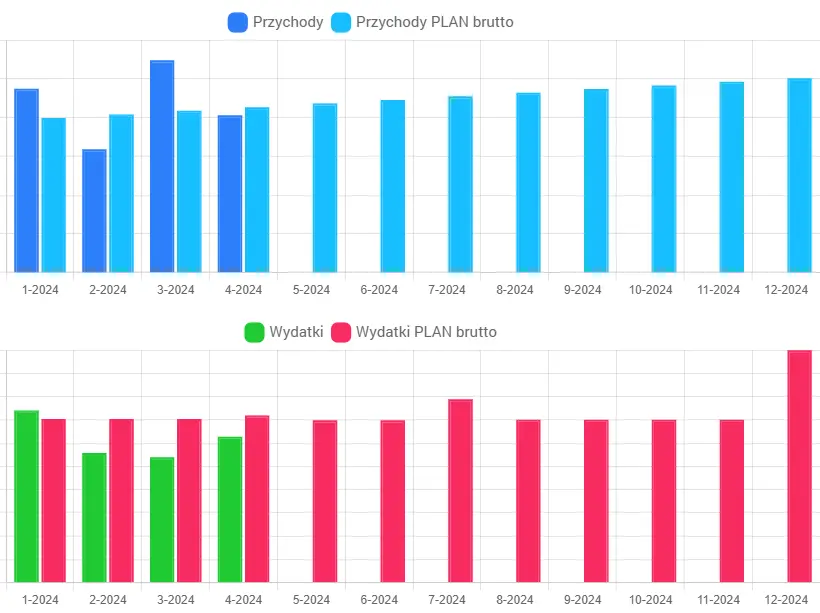

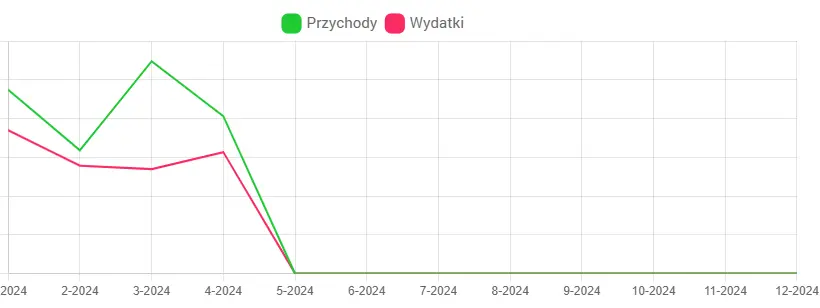

W efekcie, na bazie tak pobranych i przyporządkowanych do kategorii wydatków i przychodów generują nam się wykresy. Oczywiście wcześniej musieliśmy je skonfigurować i zaplanować cały dashboard.

Jak to wygląda?

Poniżej wrzucam przykładowe wykresy z przychodami i wydatkami.

Tutaj wykres obrazujący stan gotówki na kontach:

Porównanie przychodów i wydatków:

Wydatki z rozbiciem na poszczególne kategorie:

Efekt?

Wykresy już widziałeś/aś. Raportu tutaj nie pokażę, z oczywistych względów. W skrócie mogę jednak powiedzieć że są tam właśnie te wykresy, przegląd najważniejszych KPI i podsumowanie danych z miesiąca.

Najważniejszy efekt całej tej zmiany jest taki, że każdego pierwszego dnia miesiąca mamy pełny przegląd finansów, pełną kontrolę. Wszystko na realnych danych, bez czekania na wyniki finansowe z księgowości i praktycznie bez możliwości pomyłki.

Dla takich nerwusów jak ja to bezcenne. :)

Dodatkowy plus: księgowość zawsze wie co jest czym

Przy kategoriach wydatków wspomniałem, że w naszym dashboardzie jest miejsce na dodatkowy opis, gdyby jakiś wydatek tego wymagał. Ten opis generuje się później w raporcie dla księgowej – bo generujemy i wysyłamy do niej co miesiąc taki wykaz transakcji.

To znacznie ułatwia pracę, ale też rozwiązuje wiele problemów i oszczędza nam czas.

Szczególnie przydaje się to, gdy korzystamy z szybkich płatności, bo przy nich po dłuższym czasie zwykle ciężko zweryfikować za co był konkretny wydatek.

To częsty problem przy pełnej księgowości.

Wcześniej zwykle co po pół roku dostawaliśmy np. listę 50 przelewów o tytułach w stylu „Przelewy24 (numer)” albo „PayU – płatność (numer)” z prośbą o informację, za co były to transakcje.

No i tutaj był zwykle zonk, bo jak do tego dojść po takim czasie gdy kwoty są po kilkanaście albo kilkadziesiąt złotych? Trzeba szukać po notatkach, kontach w sklepach, Allegro… zawsze zajmowało to masę czasu.

Teraz, dzięki naszemu narzędziu wszystko mamy opisane na bieżąco, a że przekazujemy te informacje od razu, to niczego nie trzeba już szukać.

Po co nam tak dokładna kontrola finansów?

Na koniec, no właśnie: czy nie wystarczyłoby robić tego jakoś prościej?

Myślę, że po tym jak „zgubiliśmy” 200 tysięcy, odpowiedź jest już Ci znana, ale wbrew pozorom nie chodzi tylko o kontrolowanie.

Chodzi też, przede wszystkim, o zbieranie danych i planowanie budżetu.

Końcówką każdego roku ustalamy budżety na kolejny rok. Najpierw działy planują swoje wydatki i inwestycje, a później mając te dane staramy się stworzyć realny plan przychodów i wydatków dla całej firmy na najbliższe 12 miesięcy.

Wydaje się to być trudnym zadaniem, ale w rzeczywistości nie jest tak źle.

Faktycznie, pierwszy rok jest problematyczny, bo wtedy robi się to trochę w ciemno.

Każdy kolejny planuje się już jednak coraz łatwiej.

Głównie dlatego, że widzimy realne poukładane dane z lat ubiegłych – gdzie niedoszacowaliśmy, gdzie przeszacowaliśmy, czego nie uwzględniliśmy, co było zbędne, co nas zaskoczyło itd.

Na niektórych wykresach widać planowane wydatki i przychody – biorą się one z planu rocznego. To właśnie on, poza chęcią trzymania na bieżąco „ręki na pulsie”, jest naszym głównym „powodem” do zbierania dokładnych danych.

Planując budżet nie działamy na oślep, a bazując przy tym na dokładnych danych zmniejszamy znacznie ryzyko, że coś pójdzie nie tak. Zarówno w kwestii bieżących opłat i wydatków, jak i inwestycji. Tylko tyle i aż tyle.

Więcej o tym, jak planujemy budżet napiszę w kolejnym artykule, więc jeśli nie chcesz go przegapić, to zapisz się koniecznie do naszego SEO Newslettera.

Podsumowując

- Pod koniec 2023 roku zorientowaliśmy się że „zginęło nam” 200 tys. zł.

- Po gorączkowych poszukiwaniach pieniądze się znalazły, ale już nie w naszych kieszeniach.

- Ta „przygoda” dała nam do zrozumienia że nie jesteśmy już w stanie kontrolować cash flow na bazie P&L w Excelu.

- Problemem było ręczne przepisywanie danych, które generowało błędy i w efekcie zajmowało nam nawet 4 dni robocze w miesiącu.

- Na rynku nie było żadnych gotowych rozwiązań dla naszego problemu, więc stworzyliśmy własne.

- Nasze wewnętrzne narzędzie bazuje na wyciągach z kont, które automatycznie przetwarzamy na pojedyncze transakcje.

- Ręcznie musimy tylko przypisać kategorie wydatków, co trwa jakieś 30 minut w miesiącu.

- Potem narzędzie automatycznie zapisuje dane, generuje wykresy i raporty.

- W efekcie 1 dnia każdego miesiąca mamy więc pełny przegląd finansów bazujący na realnych danych – i praktycznie ma szans na pomyłki.

- Przy okazji rozwiązaliśmy też problem z ustalaniem, za co konkretnie były niektóre przelewy (dla księgowości).

- Można więc powiedzieć, że ze sporego błędu wyciągnęliśmy bardzo cenną (i dosłownie drogą) lekcję.